1. 기본 개요

VTI (Vanguard Total Stock Market ETF)

• 지수: CRSP US Total Market Index를 추종

• 설명: 미국 전체 주식 시장을 포괄하는 ETF로, 대형주, 중형주, 소형주 모두를 포함합니다.

• 상장 시기: 2001년

• 시가총액: 약 3128억 달러

• 총 보유 종목 수: 약 3,800개 이상의 종목

• 관리 비용(Expense Ratio): 0.03% (2023년 기준)

QQQ (Invesco QQQ Trust)

• 지수: NASDAQ-100 Index를 추종

• 설명: 나스닥 상위 100개 비금융 주식을 포함하는 ETF로, 대부분 대형 기술주로 구성되어 있습니다.

• 상장 시기: 1999년

• 시가총액: 약 2768억 달러

• 총 보유 종목 수: 100개 종목

• 관리 비용(Expense Ratio): 0.20% (2023년 기준)

SPY (SPDR S&P 500 ETF Trust)

• 지수: S&P 500 Index를 추종

• 설명: 가장 큰 규모의 ETF 중 하나이며, 미국 주식 시장의 상위 500대 대형주로 구성된 S&P 500 지수를 추종하는 ETF입니다. 대형주의 성과를 반영합니다.

• 상장 시기: 1993년 (세계 최초의 ETF)

• 시가총액: 약 3880억 달러

• 총 보유 종목 수: 500개 종목

• 관리 비용(Expense Ratio): 0.09% (2023년 기준)

SCHD (Schwab U.S. Dividend Equity ETF)

• 지수: Dow Jones U.S. Dividend 100 Index를 추종

• 설명: 고배당을 지급하면서 재무 건전성이 높은 미국 대형주 100개로 구성된 ETF입니다. 주로 안정적인 배당을 제공하는 기업들에 투자합니다.

• 상장 시기: 2011년

• 시가총액: 약 601억 달러

• 총 보유 종목 수: 약 100개 종목

• 관리 비용(Expense Ratio): 0.06% (2023년 기준)

2. 구성 종목 및 섹터 분포

VTI

• 구성: 미국 전체 주식 시장을 대상으로 하기 때문에 다양한 산업과 규모의 기업들을 포함합니다.

• 섹터 분포: 기술(약 28%), 헬스케어, 금융, 소비재, 에너지 등 다양한 섹터에 걸쳐 분산되어 있습니다.

• 대표 보유 종목: 애플, 마이크로소프트, 아마존, 테슬라 등 대형주 비중이 높지만, 중소형주도 포함되어 포트폴리오가 넓습니다.

QQQ

• 구성: 주로 기술주 위주의 나스닥 상위 100개 비금융 주식을 포함하고 있기 때문에 매우 집중적인 포트폴리오를 보유하고 있습니다.

• 섹터 분포: 기술(약 50% 이상), 통신, 소비재 등 기술주 비중이 매우 큽니다.

• 대표 보유 종목: 애플, 마이크로소프트, 알파벳(구글), 아마존, 엔비디아 등 대형 기술주가 차지하는 비중이 큽니다.

SPY

• 구성: 미국 상위 500대 대형주에 집중하며, 소형주나 중형주는 포함하지 않습니다.

• 섹터 분포: VTI와 비슷한 섹터 분포를 보이지만, 대형주 중심이기 때문에 중소형주가 차지하는 비중은 없습니다.

• 대표 보유 종목: 애플, 마이크로소프트, 아마존, 테슬라 등 대형 기술주가 중심입니다.

SCHD

• 구성: 안정적인 배당 성과를 제공하는 대형주 100개로 구성됩니다. 배당 이력이 꾸준하며, 재무 건전성이 높은 기업이 주로 포함됩니다.

• 섹터 분포: 정보기술, 금융, 산업재, 헬스케어, 소비재 등의 섹터에 걸쳐 있습니다. 특정 산업에 과도하게 집중되지 않으며, 섹터 간 균형을 유지합니다.

• 대표 보유 종목: 메르크, 애브비, 홈디포, 텍사스 인스트루먼트, 록히드 마틴 등, 배당 성장이 꾸준한 대기업이 주로 포함되어 있습니다.

3. 리스크 및 변동성

VTI

• 분산 투자: 대형주, 중형주, 소형주를 모두 포함하므로 위험이 비교적 낮고, 시장 전체를 포괄하여 안정적입니다.

• 변동성: 전반적인 시장 변동성에 따라 움직이며, 특정 산업이나 기업에 크게 의존하지 않기 때문에 상대적으로 덜 변동성이 큽니다.

QQQ

• 집중 투자: 기술주 비중이 매우 크기 때문에 특정 섹터(특히 기술 섹터) 변동에 민감합니다.

• 변동성: 기술주가 주도하는 만큼 변동성이 더 큽니다. 기술주가 강세일 때는 높은 수익을 기대할 수 있지만, 반대로 기술주가 약세일 때는 큰 하락도 경험할 수 있습니다.

SPY

• 분산 투자: 대형주에만 집중하기 때문에 중소형주에 대한 노출이 없습니다. 더 안정적이지만, 성장 잠재력은 다소 제한적일 수 있습니다.

• 변동성: 대형주 중심이기 때문에 VTI보다 변동성이 작을 수 있습니다. 대형주의 성과에만 의존하기 때문에 전반적으로 안정적입니다.

SCHD

• 분산 투자: 100개 종목으로 비교적 적은 수의 대형주에 투자하지만, 배당 수익과 재무 건전성이 검증된 기업으로 구성되어 있습니다.

• 변동성: 대형주 중심의 배당주로 구성되어 있기 때문에 변동성은 비교적 낮습니다. 배당을 지속적으로 지급하는 기업에 집중하므로 안정성을 중시하는 투자자에게 적합합니다.

4. 배당 수익률

VTI

• 배당 수익률: 약 1.5%~2%로 꾸준한 배당을 제공합니다.

• 다양한 섹터와 종목에 분산 투자하므로 배당금이 상대적으로 안정적입니다.

QQQ

• 배당 수익률: 약 0.5%~0.8%로 낮은 편입니다.

• 기술주 중심의 포트폴리오이기 때문에 배당보다는 성장에 초점을 맞추고 있습니다.

SPY

• 배당 수익률: 약 1.3%~1.8%로, 대형주 중심의 안정적인 배당을 제공합니다.

• VTI와 비슷한 배당 수익률을 보이지만, 소형주 비중이 없는 만큼 배당의 안정성이 더 큽니다.

SCHD

• 배당 수익률: 약 3%~4%로, VTI나 SPY에 비해 상대적으로 높은 배당 수익률을 제공합니다.

• SCHD는 배당 성장 기업에 투자하는 전략을 가지고 있으므로, 배당 수익에 관심 있는 투자자들에게 적합합니다. 매 분기 배당을 지급하며, 배당 성장이 안정적입니다.

5. 성장 잠재력

VTI

• 성장 가능성: 미국 전체 시장의 성장에 의존하기 때문에 전반적인 시장 상승 시점에 따라 장기적인 안정적 성장을 기대할 수 있습니다.

• 장기적 목표: 위험을 최소화하면서 미국 전체 시장에 대한 노출을 통해 균형 잡힌 성장을 추구하는 투자자에게 적합합니다.

QQQ

• 성장 가능성: 기술주의 빠른 성장에 의존하기 때문에 급격한 상승 가능성이 있습니다.

• 장기적 목표: 높은 변동성을 감수하면서 기술주 성장에 베팅하는 투자자에게 적합합니다.

SPY

• 성장 가능성: 대형주에 집중되기 때문에 중소형주에 비해 상대적으로 성장 잠재력이 낮습니다.

• 미국 경제의 안정적 성장을 반영하므로 안정적인 성과를 기대할 수 있지만, VTI에 비해 중소형주의 성장 기회를 놓칠 수 있습니다.

SCHD

• 성장 가능성: SCHD는 고배당주에 투자하기 때문에 성장주에 비해 성장 잠재력은 다소 낮을 수 있습니다. 하지만 안정적인 배당을 통해 수익을 누릴 수 있는 ETF입니다.

• 장기적 목표: SCHD는 주가 상승보다는 배당 수익을 중시하는 투자자에게 적합합니다. 안정적인 배당 수익과 배당 성장률을 통해 꾸준한 수익을 얻는 것이 목표입니다.

6. 누구에게 적합한가?

VTI

미국 전체 시장에 걸쳐 광범위하게 투자하고자 하는 장기 투자자에게 적합합니다. 분산된 포트폴리오로 안정적인 성장을 기대할 수 있으며, 위험을 최소화하면서도 미국 경제 성장의 혜택을 받고자 하는 사람들에게 추천됩니다.

QQQ

기술주 중심의 고성장 섹터에 집중하고 싶은 투자자에게 적합합니다. 변동성이 크지만, 기술주의 성장을 통해 더 높은 수익을 기대하는 사람들에게 맞습니다.

SPY

대형주에만 집중된 투자를 원하는 투자자에게 적합합니다. 상대적으로 안정적인 성과를 기대할 수 있으며, 장기적으로 대형주 위주의 시장에 베팅하고자 하는 사람들에게 적합합니다.

SCHD

안정적인 배당 수익을 추구하는 투자자에게 적합합니다. 배당 수익률이 높은 대형주에 투자하기 때문에 주가의 급격한 성장은 기대하기 어렵지만, 꾸준한 현금 흐름을 원하는 투자자들에게는 매우 매력적입니다. 또한, 변동성이 낮아 장기적으로 안정적인 수익을 목표로 하는 투자자에게 적합합니다.

요약

대표 지표 비교

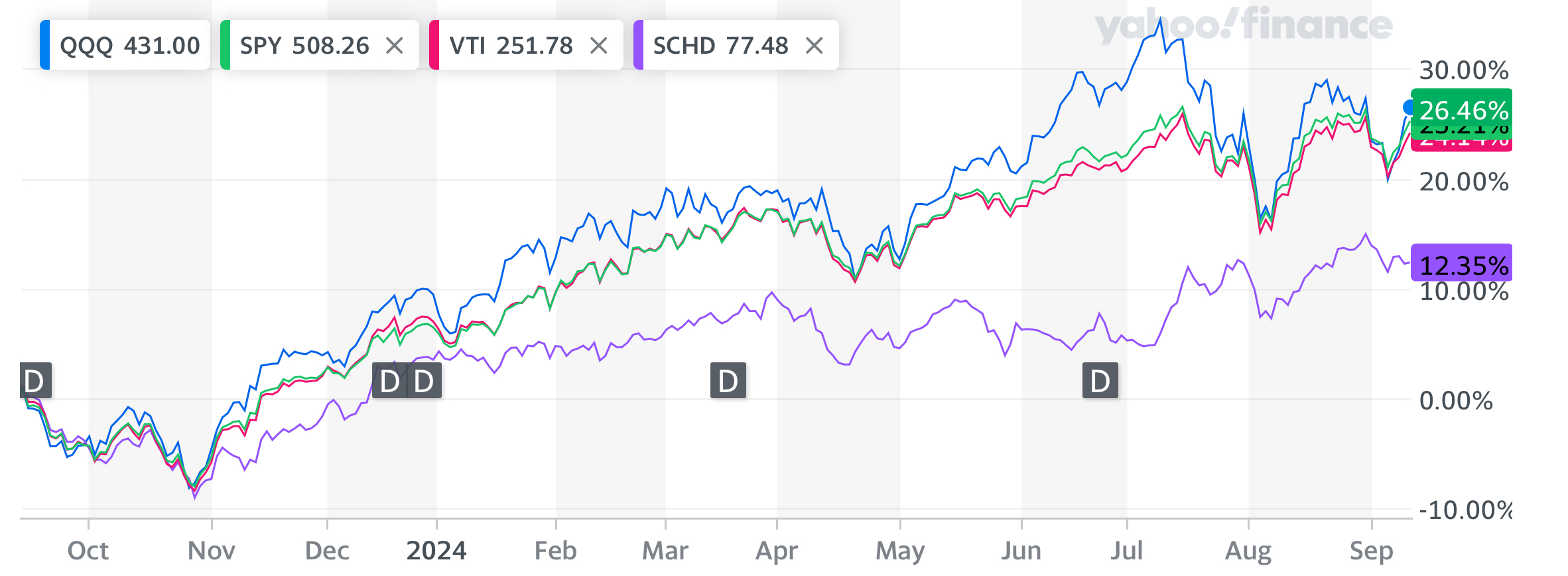

최근 1달 주가흐름

최근 3달 주가흐름

최근 6달 주가흐름

최근 1년 주가변화

최근 2년 주가변화

최근 5년 주가변화

전체 주가변화

결론

VTI는 미국 전체 시장에 투자하는 광범위하고 안정적인 ETF이며, QQQ는 기술주에 집중된 더 변동성이 크고 고수익 가능성이 있는 ETF입니다. SPY는 S&P 500 대형주에 집중되며, 더 안정적인 성과를 기대할 수 있는 반면, 중소형주에 대한 노출이 없어 성장 잠재력은 상대적으로 낮습니다. SCHD는 배당 성장에 집중한 ETF로, 고배당을 제공하는 안정적인 대형주에 투자합니다. VTI와 SPY에 비해 종목 수가 적고, 주가 상승보다는 배당 수익에 중점을 두는 전략을 사용합니다. 배당 수익을 중시하는 장기 투자자들에게 적합하며, 안정적이면서도 높은 배당 성과를 기대할 수 있는 ETF입니다.

'주식' 카테고리의 다른 글

| 52주 내 최고 주가 경신한 BLK(BlackRock)은 어떤 회사일까? (2) | 2024.09.19 |

|---|---|

| 52주 내 최고 주가 경신한 OHI(Omega Healthcare Investors)은 어떤 회사일까? 기업 정보 소개 및 주가 상승요인 분석 (1) | 2024.09.19 |

| 배당투자하기 좋은 해외 은행주 비교분석 : JPM, WFC, BAC, USB, C (0) | 2024.09.09 |

| 배당주 ETF 비교: PFFD vs. SCHD (0) | 2024.08.04 |

| 월 배당 ETF, PFFD (0) | 2024.08.04 |